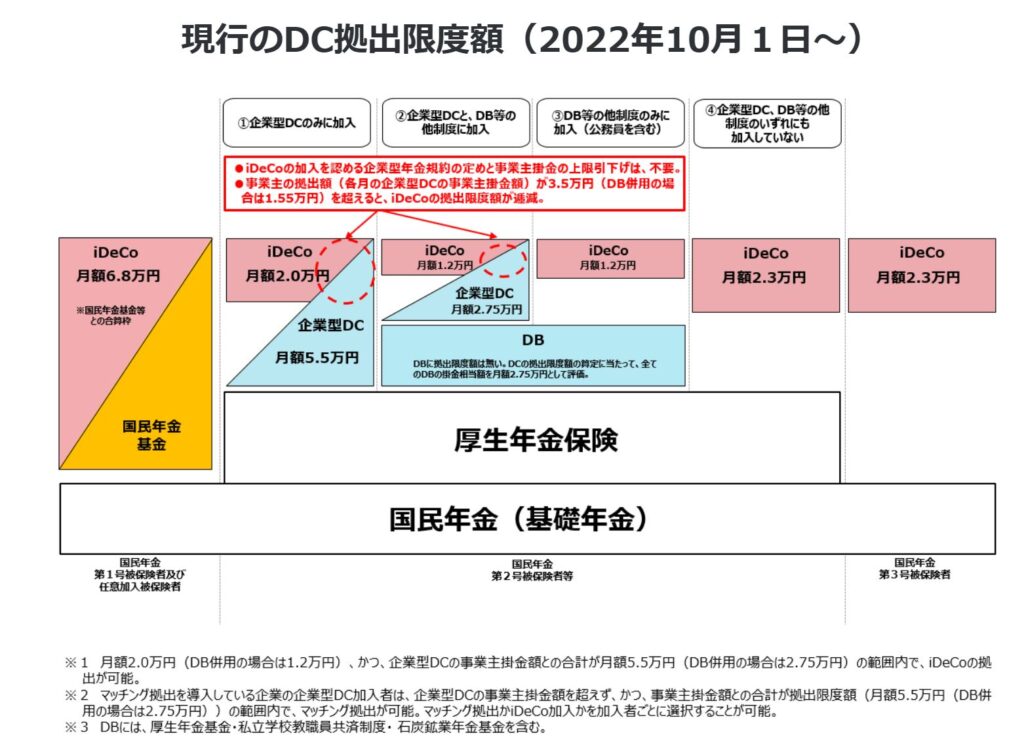

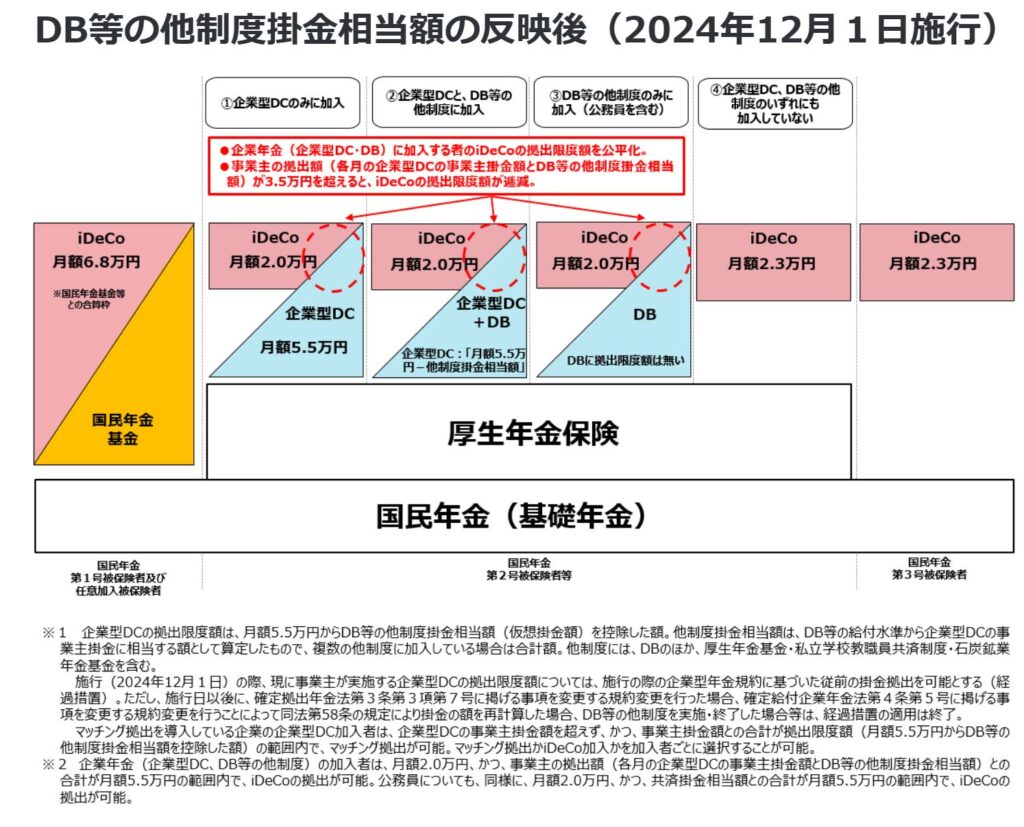

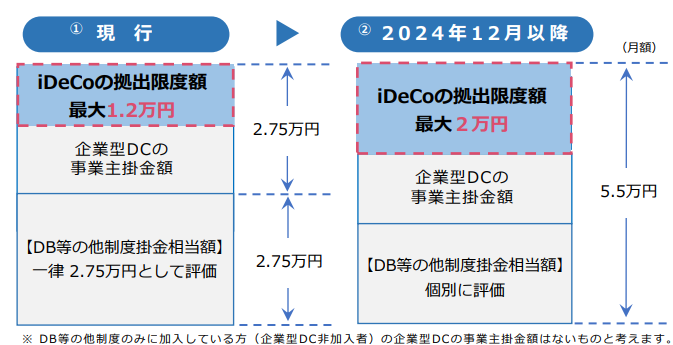

2024年12月からiDeCoが改正され、会社員や公務員でDBなどの他制度に加入している人の拠出額の上限が1.2万円から2万円に変更されます。

本記事ではiDeCoについて徹底解説します。

そもそもiDeCoや企業型DCの確定拠出年金って何?

確定拠出年金は、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決定する年金制度です。

「確定」された「拠出金」を運用するので確定拠出年金と言われています。

確定拠出年金には2種類あります。

①企業型DC(企業型確定拠出年金)

事業主が掛金を拠出する

②個人型DC(iDeCo・個人型確定拠出年金)

加入者自身が掛金を拠出する

iDeCoや企業型DCと似た確定給付年金(DB)とは?

同じようなややこしい名前の確定給付年金(DB)というものもあります。

これは将来の「給付」が「確定」されているので確定給付年金と言われています。

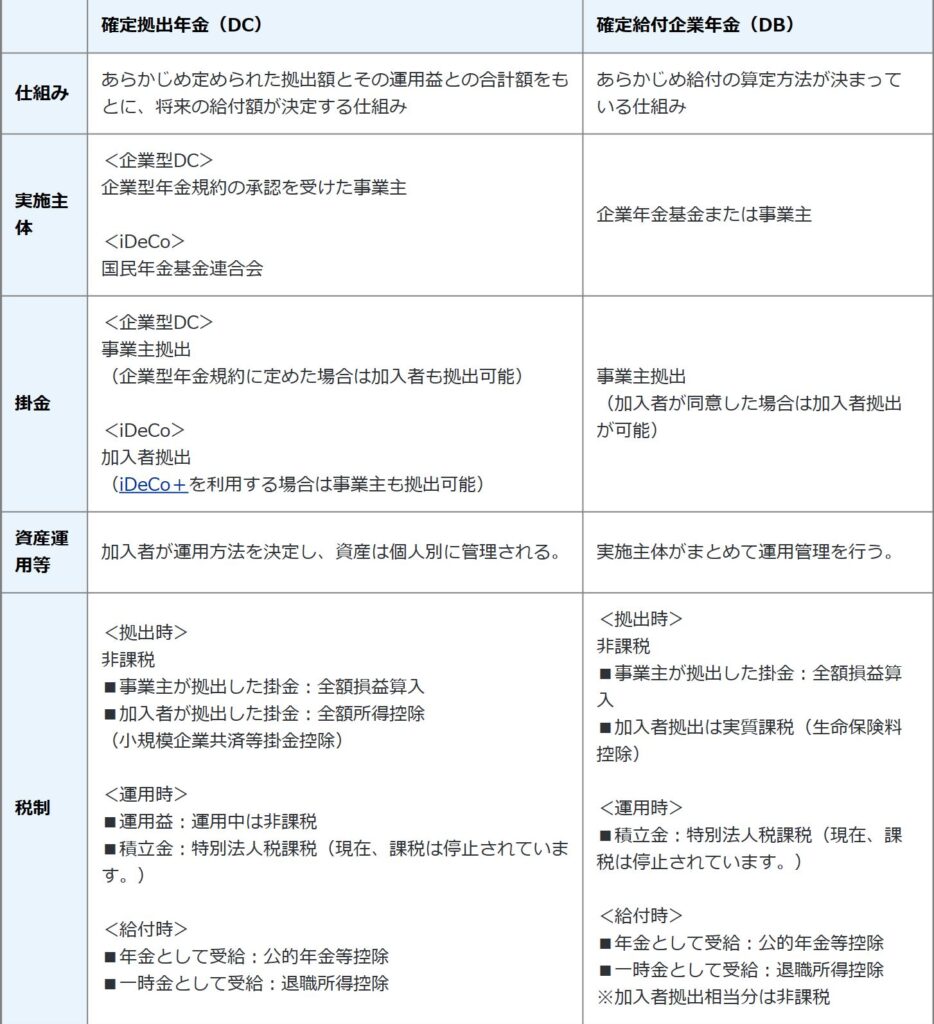

確定拠出年金と確定給付年金の違いをまとめておきます。

〇確定拠出年金(DC)

毎月の掛け金は確定しているが、将来の給付は確定していない。

将来の給付は選択した運用商品や加入期間・掛金に応じて変動する。

〇確定給付年金(DB)

将来の給付について確定している。

あらかじめ給付の算定方法が決まっている。

企業からしてみれば、昨今の低金利時代に確定給付年金のような利率の高いものを運用できませんし、将来の給付額を確定するのはリスクが大きすぎます。

そのため毎月の掛金(拠出金)は保証するが、将来の給付額は約束しない確定拠出年金が一般的となっています。

一部大企業などでは確定給付年金(DB)も存続しています。

詳しい違いを載せておきます。

企業型DCとiDeCo(個人型確定拠出年金)の違い

違いは掛金を誰が拠出するのか?という点が違います。

企業型は企業が拠出します。(個人も拠出できるマッチング拠出という制度もアリ)

iDeCoは加入者自身が拠出します。

iDeCoの2024年12月の改正内容

iDeCoは厚生年金に加入できない国民年金第1号被保険者(自営業やフリーランス)や第3号被保険者(専業主フ)の老後の年金としてスタートしました。

今では制度拡大して厚生年金に加入する第2号被保険者(会社員や公務員)の多くも加入できるようになっています。

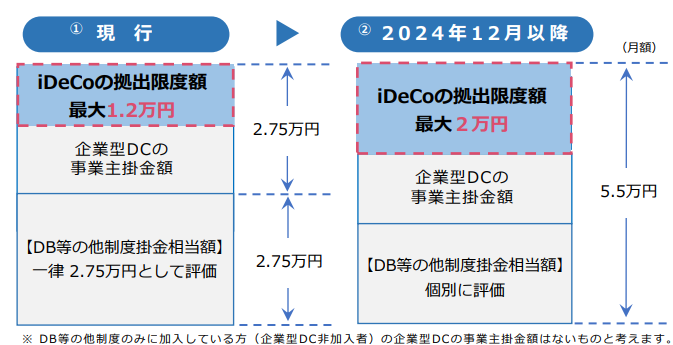

また2024年12月以降は拠出限度額の上限が1.2万円から2万円に引き上げられて、さらなる節税が可能となります。

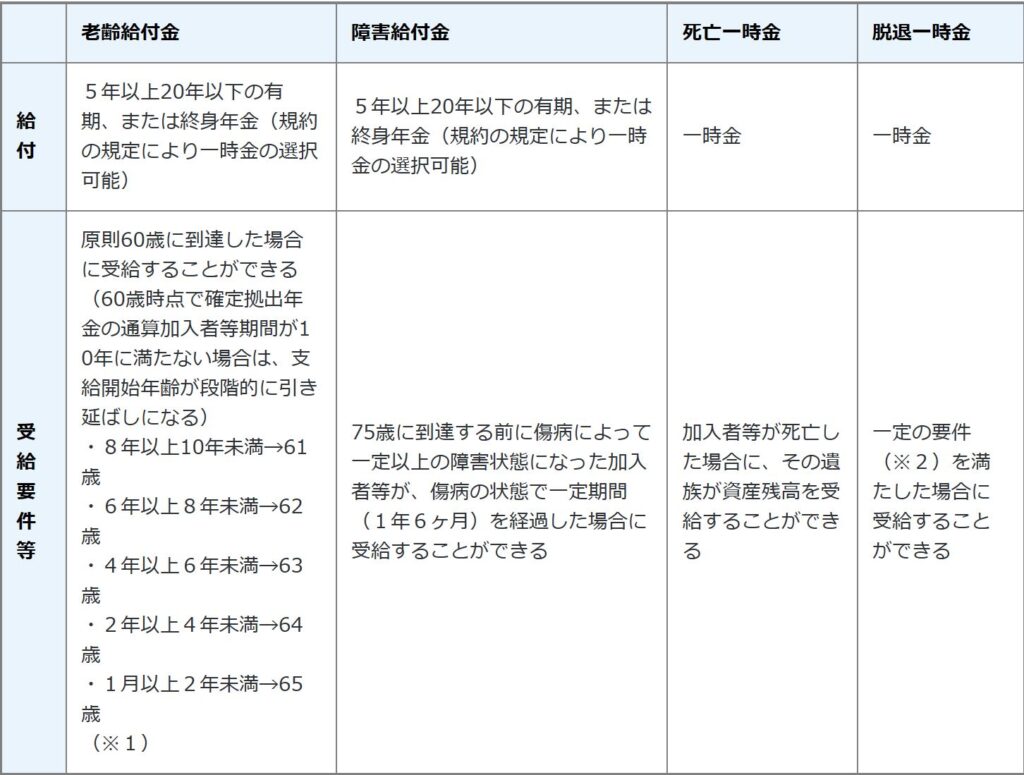

給付の種類

3種類の給付がありますが、一般的なものは老齢給付金です。

老齢給付金は60歳から受給可能(75歳までに受給開始する必要あり)です。

給付は年金、一時金、年金と一時金の併用の3種類です。

iDeCoは自分で作れる年金・退職金です。

そして年金や退職金を自分で積立ながら、節税もできるという優れた制度です。

次章からiDeCoのメリット・デメリット、注意点を紹介・解説していきます。

iDeCoのメリットは所得控除と非課税運用

iDeCoのメリットは大きく5つあります。

①拠出した掛金は全額所得控除されること

②運用益は非課税であること(運用中)

③給付時に各種控除(公的年金控除、退職所得控除)あり

④自己破産しても守られる資産

⑤離転職時に年金資産を持ち運べる

企業型DC→別の企業型DC or iDeCo

iDeCo→企業型DCもOK

iDeCo掛け金の所得控除とは?

iDeCoは掛け金が全額所得控除(小規模企業共済等掛金控除)となり、節税になります。

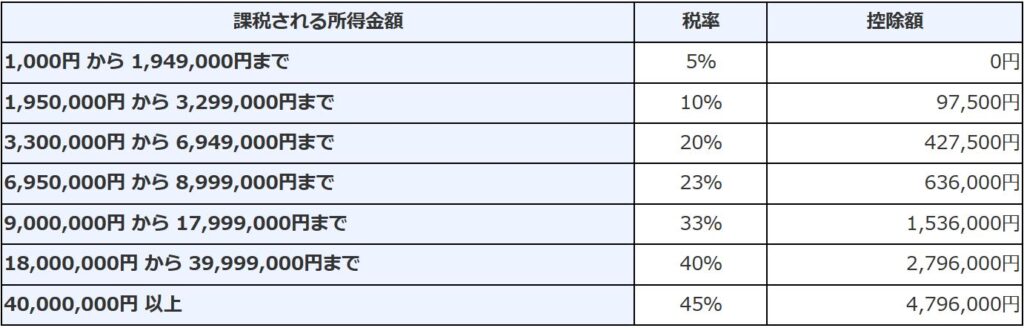

節税できる額の具体例は後述しますが、下表の所得税率表を参考に節税額を割り出すことが可能です。

iDeCoの掛け金(年間)×所得税率=節税額

所得金額は額面年収ではありません。

額面年収から社会保険料や基礎控除(48万円)、配偶者控除、生命保険料を控除した額が所得金額となります。

iDeCoの掛け金も基礎控除や配偶者控除と同様に全額所得控除に該当し、所得税が安く(所得税を計算する収入が少なく)なります。

また運用益は非課税となり、こちらも節税することができます。(給付時に課税アリ)

所得控除でどのくらい節税できるのか?

①第1号被保険者(自営業やフリーランス)

掛け金は最大で年間81.6万円

・所得税率10%の場合:8.2万円

・所得税率20%の場合:16.3万円

②第2号被保険者(会社員・公務員)

掛け金は条件によるが、14.4~27.6万円(年間)

・所得税率10%の場合:1.4~2.8万円

・所得税率20%の場合:2.9~5.5万円

③第3号被保険者(専業主婦(夫)・扶養内パート)

掛け金は最大で年間27.6万円

全額所得控除可能なので、扶養を外れる収入でも扶養内に収めることが可能

このように1年間でも数万円~10数万円の節税が可能となります。

会社員や公務員で所得税率が20%であれば、30年継続すると節税額は87万円~165万円と大きくなります。

所得税だけでなく、住民税(約10%)も安くなります。

額面年収700万円・毎月の掛け金は1.2万円

〇1年間の節税額

所得税:28,800円

住民税:14,400円

合計:43,200円

〇30年間の節税額

所得税:864,000円

住民税:432,000円

合計:1,296,000円

30年間の積み立て総額

1.2万円×12か月×30年=432万円

【公式】かんたん税制優遇シミュレーション|iDeCo(イデコ・個人型確定拠出年金)【公式】 (ideco-koushiki.jp)で検証できます。

432万円の元本を積立ながら、約130万円節税できる結果となりました。

貴方はこの結果をどう考えますか?

運用益非課税の効果

所得控除での節税以外にも運用益の非課税効果もあります。

金融庁の資産運用シミュレーションを参考にしてみます

(あくまでもシミュレーションですので、実際の効果は市場に多きく影響されます。)

①自営業やフリーランス

毎月6.8万円拠出、運用利回り3%、30年積立

運用益が1500万円→300万円の節税(税率20%で計算)

②会社員や公務員

毎月2万円拠出、運用利回り3%、30年積立

運用益が445万円→89万円の節税

(利回り5%だと運用益が944万円→189万円の節税)

自営業やフリーランスで毎月6.8万円を30年継続はかなり厳しいかもしれませんが、最大活用するとかなりの非課税額となります。

所得控除と運用益の非課税効果で会社員や公務員の方でも長く継続すると100万円単位の節税効果を発揮します。

各種控除と自己破産からも守られる資産

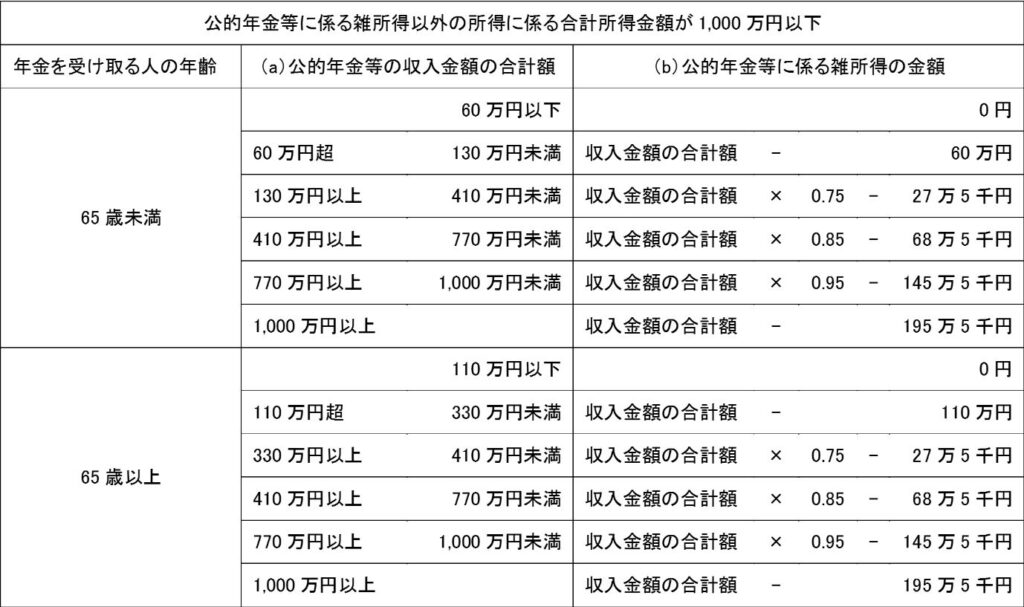

自営業やフリーランスの人は厚生年金や退職金が少ないので、退職金控除や公的年金控除は活用しやすい制度になります。

一方で会社員や公務員の人は厚生年金や退職金が多いので各種控除のメリットは少ない可能性があります。

さらにiDeCoは自己破産しても守られる資産です。

仮に自己破産してもiDeCoによる年金や一時金を受けることが可能です。

上記のように掛け金の全額所得控除や運用益の非課税、受取時の各種控除によりかなりの額の節税が可能となり、自己破産からも守られるのがiDeCoのメリットです。

次章からはiDeCoのデメリットを紹介していきます。

iDeCoのデメリットは60歳までの資金拘束と手数料

①60歳までの資金拘束

②各種手数料等がかかる

③特別法人税課税復活の可能性

iDeCoは原則60歳まで引き出しできません。

そのためセミリタイアやFIREを狙う人には敬遠されがちな制度です。

また月々の掛け金が最低5000円以上という規定もあります。

iDeCoは各種手数料があり、手数料は4つあります。

- 加入手数料(2829円)

- 収納手数料(105円/月)

- 事務委託手数料(66円/月)

- 運営管理手数料(0~440円/月)

順番に解説しますが、この手数料が損益分岐点(運用結果は別)となります。

iDeCoの節税効果が手数料を上回るのであれば、iDeCoをやるメリットはあると言えるでしょう。

iDeCoの加入手数料

iDeCoの手数料の1つとして加入手数料があります。

iDeCo加入時に2829円かかります。

これは加入時の1回だけかかる手数料となります。

iDeCoの収納手数料と事務委託手数料

収納手数料と事務委託手数料はiDeCoを利用する際に選択する金融機関に関係なく、一律でかかる手数料です。

収納手数料は積み立てを行う月にかかる手数料で、105円/月です。

積み立てを行わない月はかかりません。

もう1つの事務委託手数料は積み立てに関係なく、毎月66円支払う必要があり、年間で792円となります。

これはiDeCoをやれば、必ずかかる手数料になります。

iDeCoの運営管理手数料

この運営管理手数料はiDeCoを利用する金融機関によって異なります。

各金融機関で0円~440円の範囲で設定されています。

SBI証券や楽天証券などの大手ネット証券であれば、最安の0円です。

銀行や対面型の証券会社の場合は手数料を取られる場合があるので、事前のチェックは必要です。

仮に毎月440円かかると、1年間で5280円、30年で約16万円も余計に手数料を支払うことになります。

iDeCoの手数料まとめ

最も手数料が安い方法は掛け金は年払いを選択し、運営管理手数料が0円の金融機関を選ぶことです。

ただし企業型確定拠出年金に加入している方は、iDeCo掛金の年単位拠出は選択できません。(毎月定額拠出のみ選択可能です。)

年払いではドルコスト平均法の効果が薄まるのが嫌な人は毎月積み立てにしましょう。

2つの場合で30年間積立した場合の手数料を比較してみます。

①加入手数料:2,829円(一律)

②収納手数料:3,150円(年払い)or 37,800円(毎月積立)

③事務委託手数料:23,760円(一律)

④運営管理手数料:0円

(月200円の場合は72,000円、月440円の場合は約16万円)

①~④の合計(運営管理手数料は0円の場合)

年払い:29,739円

毎月積立:64,389円

ただし企業型確定拠出年金に加入している方は、iDeCo掛金の年単位拠出は選択できません。(毎月定額拠出のみ選択可能です。)

特別法人税の復活

iDeCo最後のデメリットとして紹介するのがこの「特別法人税の復活」です。

特別法人税が復活すれば、企業年金やiDeCoの資産残高に対して年率1.173%の税金がかかります。

iDeCoの残高が100万円だとすると、毎年1.1万円の税金がかかるということです。

特別法人税は1999年から凍結されており、3年更新で凍結期間を延長しています。

2023年3月31日まで凍結延長されていますが、また3年延長されるとのことです。

国が拡充を進めるiDeCoに水を差す(冷や水をぶっかける)行為ですので、しばらくは凍結が続くと思いますが、復活すれば元本確保型の投資商品はマイナスとなる可能性が高くなります。

2022年と2024年のiDeCo法改正について

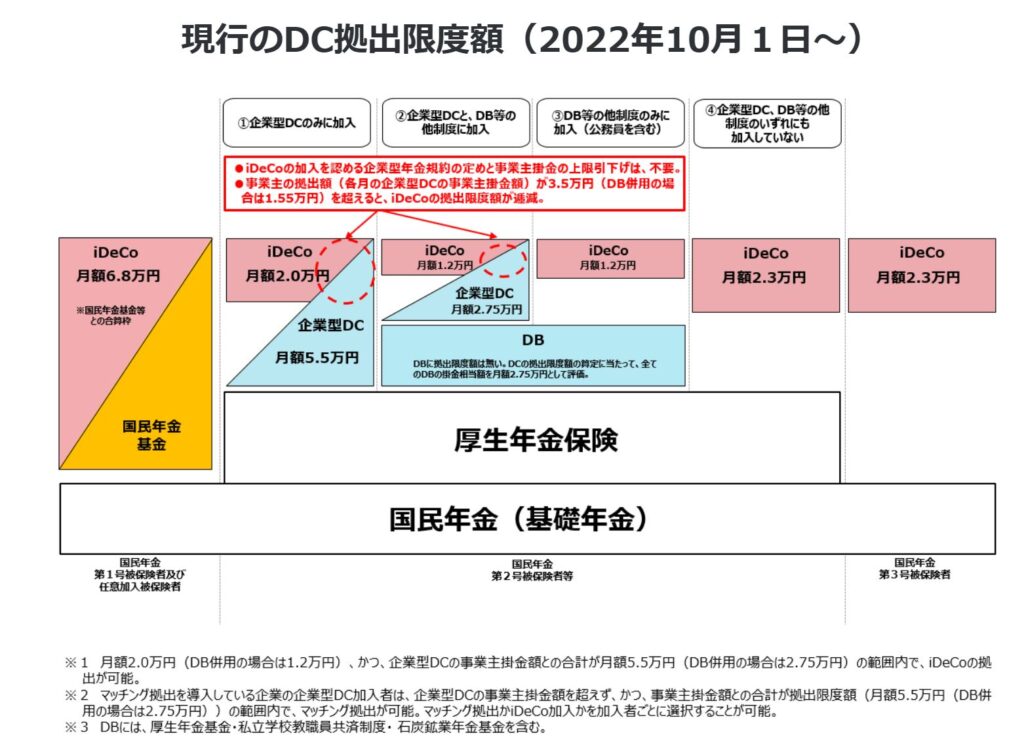

2022年10月から多くの企業型DC加入者もiDeCoに加入できるようになりました。

これまでも法律的には加入できたのですが、大企業の管理職クラスは高収入のため、企業型DCの上限(5.5万円、企業型DB併用の場合は2.75万円)を超えている場合があり、その場合は実際の掛け金が上限以下でも加入できませんでした。

つまり大企業に勤める若手・中堅クラスの多くが掛け金が上限以下(5.5万円 or 2.75万円)なのに、iDeCoに加入できない状態が続いていたのです。

しかし2022年10月の改正で、そのような場合でも、実際の掛け金が上限以下の場合は月額2万円または1.2万円まで掛け金を拠出できるようになりました。

ただし、マッチング拠出とは併用不可なので注意が必要です。

さらに2024年から企業型DC、DB制度併用者も最大で2万円まで拠出できるようになります。

年間で最大24万円の所得控除を受けることができますから、所得税率20%の場合、4.8万円ほど節税でき、30年実施した場合は144万円の節税効果があります。

住宅ローン控除やふるさと納税との併用に注意

現在、住宅ローン控除やふるさと納税を利用している場合は要注意です。

住宅ローンは税額控除にあたり、計算された所得税から住宅ローン残高の最大1%(金利分)の金額が引かれます。

〇所得控除

所得税を計算する収入から控除する

〇税額控除

計算された所得税から控除する

住宅ローン控除で所得税額が0になる場合はiDeCo掛け金の所得控除はメリットにならないので、注意が必要です。

ふるさと納税は所得税ではなく、住民税に関係してきますが、内容はほぼ同じです。

iDeCoは手数料負けする可能性もある

「iDeCoは手数料負けをする」そう聞いたことはありませんか?

しかし手数料負けするパターンはそれほど多くありません。

①専業主婦(夫)で元本確保型の商品を積み立てる場合

②途中(比較的初期に)で積立を止める場合

③特別法人税が復活した場合

④運用が上手くいかない場合

手数料は運営管理手数料が0円なら、30年続けても約6.5万円です。(毎月積み立ての場合)

それを上回る効果があるのなら、iDeCoを検討してみるのはいかがでしょうか?

iDeCoを検討する上で大事な事は3つです。

①節税効果が手数料を上回るかどうか?

②途中(初期に)で積立を止めずに、継続できそうか?

③元本割れのリスクを許容できるか?

iDeCoの出口戦略

現在の国民年金や厚生年金の支給開始は65歳ですが、30年後は70歳になっているかもしれません。

仮に仕事を60歳や65歳で止めた場合、年金支給開始まで5~10年あります。

この期間についてはiDeCoや企業型DCを活用するのです。

運用利回り3%、毎月2万円積立のシミュレーション結果

5~10年の期間で取り崩した場合、毎月の取り崩し可能額を算出

①20年運用した場合

運用総額:656万円

5年で取り崩し:11.7万円/月

10年で取り崩し:6.3万円/月

②30年運用した場合

運用総額:1165万円

5年で取り崩し:21万円/月

10年で取り崩し:11.3万円/月

20年で取り崩し:6.4万円/月

*実際には税金がかかる場合あり

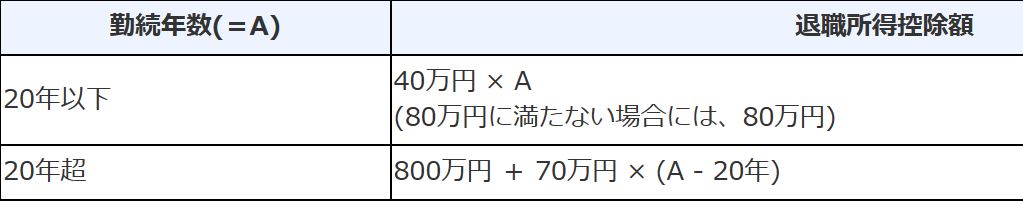

出口戦略の2つ目として、退職金が少ない人は退職所得控除を使用して一時金で受け取るのもお勧めです。(税金が安くなるため)

こちらは運用益非課税と退職所得控除のメリットを最大限活用した考え方になります。

国民年金・厚生年金の年金開始までの生活費でも良いですし、そのお金を運用に回し、配当金や分配金を増やすの良いでしょう。

自営業やフリーランス、会社員や公務員にもiDeCoはお勧めできるお得な制度です。

多くの人は節税効果が手数料を上回ると思いますし、その節税効果も継続できれば100万円単位と大きいです。

金銭的な余裕があれば、NISAとiDeCoのダブル積み立てをお勧めします。

セミリタイアやFIRE達成者も拠出した掛け金は所得控除できるので、配当所得と差し引き可能です。

老後の年金や退職金が少ない場合は各種控除も有効活用できるので、特にお勧めです。

iDeCoは自分で作れる年金・退職金です。

そして年金や退職金を自分で積立ながら、節税もできるという優れた制度です。

この機会に一度検討してみるのはいかがでしょうか?