前回の記事は私がセミリタイアを目指すキッカケがメインでした。

まだお読みではない人はこちらからどうぞ。

本記事では私の2016年からの投資遍歴をご紹介します。

基本的にブームに乗っているだけですが、これを見るだけで過去の投資トレンドが分かると思いますww

投資のキッカケはライフプランシミュレーション

私は2015年末に結婚したのですが、当時「結婚1年目の教科書」という本に「お金のライフプランシミュレーションをしよう!」とあったので、何となくやってみました。

・子供3人

・全員大学院まで奨学金なし+県外一人暮らし

・マイホーム(3000万円)

・老後資金(3000万円)

・夫婦正社員で60歳まで働く

・退職金あり(夫婦で1500万円)

・年金支給開始(70歳から)

収入は厳しめに、支出は多めになるような条件設定でしたが、その当時考えたライフプランでお金を計算すると、「全く足りん・・・」という結果になったわけです。

そこで給料以外に収入を得る道を模索し始め、お金の本を読むようになりました。

そして出会ったのが投資(株式投資)です。

私も勉強するまで「投資は危険。借金する。」と考えていました。

ただ勉強していくと、そうではないと気づくことができました。

株式・債券インデックスファンドの組み合わせ

インデックス投資からスタート

お金の本で勉強した私は、いくつかの個人ブログに辿り着きました。

それは国際インデックス投資の実践ブログでした。

私も複数のブログを参考にアセットアロケーションを決めました。

・生活防衛資金(生活費2年分)

・先進国株式インデックス

・新興国株式インデックス

・国内株式インデックス

・先進国債券インデックス

・新興国債券インデックス

・個人向け国債

株式比率が70%、債券比率が30%で投資を始めました。

毎月各ファンドを一定額積み立てるドルコスト平均法です。

この方法で半年くらい毎月10万円程度(全銘柄合計)を積み立てたと記憶しています。

REIT(不動産投資信託)の組み入れ

毎月積み立てながらもお金の勉強を続けていた私はREITという存在を知ります。

何やらポートフォリオ(PF)の10%くらいはREITにした方が良いというのが当時流行っていました。

そこで私は株式60%、債券30%、REIT10%の目標PFに変更し、積み立てを継続しました。

外国債券・国内株式不要論

1年くらい経って、外国債券不要論というのも目にしました。

・外国債券は為替の影響が大きすぎる

・そのため債券の役割(下落時のクッション)を果たさない

・PFのリスク・リターンに効くのは国内債券だ

国内債券ではリターンがほぼ期待できないが、外国債券ならリターンが大きい(リスクも大きいのは承知)と期待していましたが、この不要論に触れて次のように考えました。

そもそも債券をPFに組み込んだのは一定のリターンを得つつ、暴落時のクッションの役割が目的でした。

過去の状況から下落相場時は円高になりやすいから、為替の影響をもろに受け、クッションの役割を果たさないのではないか?

このように考え、外国債券を売却し、投資用現金(キャッシュポジション(CP))と個人向け国債の比率を高めたのでした。

また当時は「日本はオワコンだから投資するのは無駄」とか「日本発展の恩恵は給料などに反映されるから、日本株は不要」みたいな考えが流行ってました。

私も「その通りだ」と思い、国内株式を売却しました。

その後日経平均株価は3万円に近づきましたね・・・(当時は2万3000円ぐらい・・・)

・生活防衛資金(生活費2年分)

・CP

・先進国株式インデックス

・新興国株式インデックス

・国内株式インデックス

・先進国債券インデックス

・新興国債券インデックス

・個人向け国債

・REIT

リターン重視で株式比率アップ

この言葉は至極真っ当に聞こえますか?

私の場合は、ただ「早くお金持ちになりたかった」だけですね

当時の論調は次の通りです。

・株式が過去最も優れたリターン

・長期保有(15~20年以上)なら株式は元本割れしない

・資産額が少ないと債券は不要(暴落が来ても、入金で挽回できる)

このような考え方に触れて、個人向け国債を売却しました。

この時はCP15%、株式75%、REIT10%の比率でしたね。

・生活防衛資金(生活費2年分)

・CP

・先進国株式インデックス

・新興国株式インデックス

・国内株式インデックス

・先進国債券インデックス

・新興国債券インデックス

・個人向け国債

・REIT

2018年から米国高配当株投資が流行る

積み立てNISAが2018年から始まり、2018年末くらいから「米国株投資」「S&P500」「連続増配株」、「高配当株」というのをよく目にするようになりました。

調べてみると、素晴らしい内容でした。

・優れた過去リターン

・配当金の右肩上がり

・米国企業の強さ

・配当金の魅力

・セミリタイア・アーリーリタイアの可能性

これは私にとってとても大きな変革をもたらしました。

私は米国連続増配高配当株投資に投資手法を大きく変えたのです。

新興国株式はドルコスト平均法で積み立てるような商品ではなく、下落時に買うような商品だ(長期で右肩上がりではない)という論調もあり、思い切って新興国株式も売却しました。REITも同じような理由で売却しました。

結果的に私のPFは次のようになりました。

・生活防衛資金(生活費2年分)

・CP

・米国個別株10~15種

・先進国株式インデックス(積立NISA分)

・新興国株式インデックス

・国内株式インデックス

・先進国債券インデックス

・新興国債券インデックス

・個人向け国債

・REIT

この時に投資した米国個別株は

・コカ・コーラ

・P&G

・ジョンソンエンドジョンソン

・アルトリアグループ

・フィリップモリス

・マクドナルド

・アップル

・エクソンモービル

などなどです。

当時(2018年~2020年)はこのような高配当株投資はメチャクチャ流行ってました。

2016年から始めた投資で残ったのは、つみたてNISAの先進国株式インデックスだけになりました・・・

ここまでのスパンは3年程度ですからね、投資初心者にありがちな「PFをいじくりまわす」をやっていた時期で、落ち着くかと見られた時に、コロナショックが到来します。

コロナショックで高配当個別株→ETFへ

2019年から高配当株投資にシフトしていましたが、2020年のコロナショックで再び投資手法を変えます。

個別株投資の不確実性とコロナによるそれまでの常識の変化を体験し、個別株投資は長期投資には向かないと考えたからです。

コロナショックで含み益は全て消え、あっという間に含み損に転落していきました。

そんな中、幸いにも石油銘柄以外は損失ゼロでETFに乗り換えました。

石油銘柄はなくなく損切りしました。(200万円以上の確定損失)

そして暴落の中、VOO(米国S&P500)、VIG(米国増配)、VGT(米国情報技術セクター)、VHT(米国ヘルスケアセクター)に鞍替えしました。

個別株はたばこ株だけ現在も保有しています。

・生活防衛資金(生活費2年分)

・CP

・各種米国ETF(VOO、VIG、VGT、VHT)

・米国個別株10~15種→2種(たばこ株)

・先進国株式インデックス(積立NISA分)

・米国株式インデックス(積立NISA分)

・全世界株式インデクス(ジュニアNISA分)

・新興国株式インデックス

・国内株式インデックス

・先進国債券インデックス

・新興国債券インデックス

・個人向け国債

・REIT

インデックス投資+超高配当のハイブリット

元々高配当個別株をしている時も、この戦略ではありました。

つみたてNISAやジュニアNISAではインデックス投信(米国株、全世界株)を購入してました。

ただ高配当個別株の比率がかなり大きかったです。

これも「すぐにお金(配当金)が欲しかった」からです。

コロナショックを機に各種ETFに乗り換えた私ですが、2020年末にセクターETF(VGT、VHT)を売却しました。

理由はPFをシンプルにしたかったからです。

VIGは個別株時代の「連続増配」を体現してくれるETFだから残しています。

また配当目当てはたばこ株とQYLDの超高配当銘柄・ETFに絞りました。

これにより私のPFはこのような形になりました。

〇預金・現金

・生活防衛資金:生活費1.5年分

・買い増し用資金:なし

〇インデックスファンド

・先進国株式、全世界株式、米国株式

・VIG(VOOと同じような動きなので・・・)

〇高配当株

・たばこ株(MO、BTI)

・QYLD→JEPI

・VYM

インデックスファンドと高配当株の比率は65:35ぐらいです。

今後50:50にしたいと考えています。

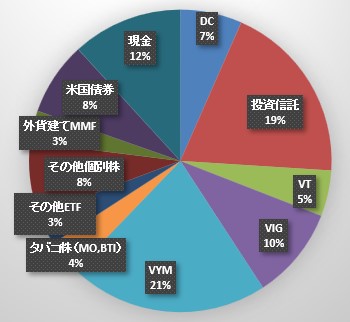

2024年のポートフォリオ

このような保有割合になっております。

「すぐにお金持ちになりたい」という誘惑

この数年の間にもいろいろな考え方があり、ブームがありました。

ハイテクグロース株、仮想通貨、レバレッジ投資などを経て、また高配当株ブームですかね。。

やはり共通するのは「お金がすぐに手に入る(配当金)」、「すぐにお金持ちになれる(レバレッジ・仮想通貨)」という考えだと思います。

誰しも通る道です。その感情に折り合いをつけることができれば、自分のスタイルに合った投資手法が確立されると思います。

大事なのは「市場に居続けること」です。

未来は誰にも分かりません。何が起こってもいいようにしっかりと準備して、市場に居続ければ、その恩恵をもらえると考えています。

大それた事を言っていますが、私の投資方針はブレブレですww

私も投資を始めた頃は多くの投資ルールを制定していました。

毎年1月に今年の投資目標と投資方針を策定するのですが、毎年破っていました。

「すぐにお金持ちになりたい」という誘惑に負けていました。

そんな私ですが、インデックスファンドの積み立ては投資スタート時から愚直に実行しています。

つみたてNISAやジュニアNISAのほとんどは米国株式インデックスや全世界株式インデックスです。

このインデックスファンドの成績がすこぶる良いので、インデクス投資に回帰することができました。

資産形成は長期投資が王道です。

長期投資するためにも最悪のシナリオを予想し、それを避けることを考えましょう。

高配当株投資は上昇相場に取り残されやすいです。

配当重視も良いですが、その覚悟はありますか?

34歳で準富裕層に到達するまでの資産推移・注力したことを紹介します。

セミリタイアする前に育児休業を10ヶ月取得しました。

その生活が最高すぎて、アーリーリタイアからセミリタイアへと考え方がシフトしました。